In unserer Republik herrscht in der Wirtschaft die Meinung, die Vorstände seien ja nun wirklich zu bedauern – so viel Verantwortung, ein 24-Stunden-Job an sieben Tagen der Woche und dabei täglich mit einem Bein im Gefängnis. Dagegen muss man doch was machen, der Gesetzgeber, die D&O-Versicherer! Tatkräftig unterstützt und bestätigt in ihrem Selbstmitleid werden sie unter anderem von den Beratern und Versicherern, die sich in ihrem Dunstkreis tummeln oder dorthin wollen.

Ist das Top-Management wirklich so arm dran und mit der Annahme des Vorstandsjobs so gut wie im Gefängnis? Die Antwort ist: NEIN! Jedenfalls ist die Wahrscheinlichkeit, strafrechtlich verfolgt und dann tatsächlich verurteilt zu werden, gering. Das zeigt eine Auswertung der Ermittlungs- beziehungsweise Strafverfahren gegen Vorstände und Aufsichtsräte deutscher Unternehmen der letzten 15 Jahre. Im Ergebnis zeigt sich, dass die deutsche Rechtsprechung in der Regel sehr milde gegenüber den Vorständen Deutschlands ist.

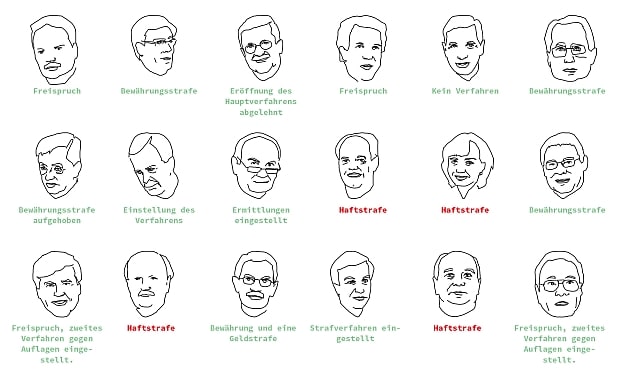

Die Autorin hat eine Analyse der prominentesten Ermittlungs- und Strafverfahren gegen die Vorstände (auch Aufsichtsräte) der deutschen Unternehmen durchgeführt. Untersucht wurden Fälle der letzten 15 Jahre, in denen es zu Entscheidungen des Gerichts kam beziehungsweise in denen die Staatsanwaltschaft ermittelt hat: insgesamt 20 Fälle gegen 44 Unternehmenslenker. Heraus kam, dass es in fast 60 Prozent aller Fälle Freisprüche oder Einstellungen der Verfahren (unter anderem auch gegen Geldauflage) gab, oder das Strafverfahren erst gar nicht eröffnet wurde. In drei Fällen (knapp 7 Prozent) gab es eine Geldstrafe beziehungsweise ein Bußgeld. In 8 Fällen, die 18 Prozent entsprechen, gab es Bewährungsstrafen, die zwischen 10 Monaten und 2 Jahren lagen. Und in 8 Fällen (entspricht 18 Prozent) gab es wirklich Haftstrafen, die zwischen 10 Monaten und 8 ½ Jahren lagen.

Welches Bild bieten exemplarisch die schwerwiegendsten Fälle, also jene, in denen der Steuerzahler mit vielen Milliarden Euro einspringen musste oder die Unternehmen mit mehreren Millionen an Strafgeldern belegt wurden und in Existenznot kamen. Im Fall Hypo Alpe Adria gab es, mit Ausnahme von Ex-CEO Werner Schmidt, der eine Bewährungsstrafe von einem Jahr und sechs Monaten bekommen hat, Einstellungen des Verfahrens gegen Geldauflagen (die lediglich zwischen 50.000 Euro und 5.000 Euro betrugen). Das Land Bayern musste aber mehrere Milliarden in die BayernLB pumpen, um die Bank am Leben zu erhalten.

Im fast schon vergessenem Fall Landowsky und Berliner Bankengesellschaft, wo lebensfroh durch komplexe Strukturen im Bau- und Immobiliengeschäft spekuliert wurde – und das Land Berlin am Ende Milliarden hergeben musste, weil es dafür gebürgt hatte: Klaus-Rüdiger Landowsky, Vorstandschef der Berliner Hypotheken- und Pfandbriefbank AG, CDU-Politiker und Kopf des Ganzen, wurde 2007 wegen Untreue zu einem Jahr und vier Monaten auf Bewährung verurteilt. Er legte aber Verfassungsbeschwerde ein und das Bundesverfassungsgericht hob die Strafe auf. Gerecht?

Der CEO von Ferrostaal, Matthias Mitscherlich, zahlte ein Bußgeld in Höhe von 400.000 Euro. Das Strafverfahren gegen den Ferrostaal-CFO Michael Beck wurde eingestellt. Im berühmtesten aller Compliance-Fälle Deutschlands – Schwarze Kassen bei Siemens – wurde gegen den damaligen CEO Klaus Kleinfeld nicht einmal ermittelt. Gegen den Aufsichtsratsvorsitzenden Heinrich von Pierer gab es ein OWi-Verfahren. Siemens aber kostete dieser Skandal 1,5 Milliarden Euro. Gegen den traurig-berühmten Siemens-CFO Heinz-Joachim Neubürger wurde das Strafverfahren eingestellt. Er ist an der Verurteilung zur Zahlung des Schadensersatzes an Siemens zerbrochen und hat Anfang 2015 Selbstmord begangen. Denn dort wurde ihm als Vorstandsmitglied die Schuld daran zugewiesen, dass Siemens kein vernünftiges CMS hatte.

Dagegen hatte zum Beispiel die MAN durchaus so etwas wie ein CMS: So hat Hans Jürgen Maus, der damalige Vorstand der MAN Turbo AG bei einer unternehmensinternen Kontrolle im Jahre 2007 dem Compliance Officer von Bestechungszahlungen in Kasachstan gebeichtet. Im Laufe der gerichtlichen Aufarbeitung des Schmiergeldskandals wurde aber offenbar, dass im gesamten Konzern durch Schmiergelder nachgeholfen wurde. Im gesamten Unternehmen lag also einiges im Argen. Doch in diesem Schmiergeldskandal wurde das Verfahren gegen MAN-CEO Hakan Samuelsson gegen eine Geldauflage von 500.000 Euro eingestellt. Gegen den Ex-MAN-CFO Karlheinz Hornung wurde das Strafverfahren erst gar nicht eröffnet. Die MAN musste aber 150 Millionen an Strafgeld zahlen.

EnBW-Chef Utz Claassen hat Logenplätze an die Politiker verteilt – Freispruch. Die HSH Nordbank musste von der Stadt Hamburg und dem Land Schleswig-Holstein vor dem Untergang mit mehreren Milliarden Euro gerettet werden – Freisprüche für den Ex-CEO Hans Berger und den Ex-CFO Dirk-Jens Nonnenmacher. Kann ja mal passieren, dass man sich „falsch informiert“ (so Urteil des Gerichts), wenn man versucht, die Ausfallrisiken durch einen Deal aus der Bilanz verschwinden zu lassen.

Wem tut es weh?

Selbst in Fällen, wo die Richter nicht umhin kommen konnten, als die Angeklagten zu bestrafen, gab es meistens nur geringe Haftstrafen auf Bewährung (höchstens zwei Jahre) inklusive einer lächerlich niedrigen Geldauflage – wenn man sich anschaut, was die Vorstände so verdienen. So zum Beispiel wieder Werner Schmidt, der Ex-CEO der BayernLB, dem im Fall der Übernahme von Hypo Alpe Adria, Bestechung und Untreue zu Last gelegt wurden. Schmidt hat ein Jahr auf Bewährung sowie eine Geldstrafe in Höhe von 100.000 Euro bekommen. Warum so niedrig? Weil es ein Deal war: Schmidt gesteht, dass er Jörg Haider bestochen hat und im Gegenzug wurde der Prozess mit Blick auf den Untreuevorwurf im Zusammenhang mit dem HGAA-Erwerb eingestellt – weil dieser Vorwurf Schmidt nicht zu beweisen war.

Oder nehmen wir den Fall Jochen Großmann: Dass beim Berliner Flughafen BER seit Jahren viel falsch läuft, ist gerade solchen Leuten wie Großmann zu verdanken. Er war ehemaliger Technikvorstand des Flughafens Berlin Brandenburg „Willy Brandt“, dazu noch Honorarprofessor (jetzt ehemaliger) an der Universität Cottbus und Chef der eigenen Unternehmensgruppe Gicon. Zuerst hat Herr Großmann BER darüber beraten, wie die Mängel an der Entrauchungsanlage behoben werden könnten. Diese holländische Firma hat aber diesen „Plan“ an BER gemeldet. Dann hat er bei der Ausschreibung zur Behebung dieser Mängel selbst ein Angebot eingereicht und gleichzeitig eine holländische Ingenieurfirma aufgefordert, ihr Angebot an BER für einen Planungsauftrag um eine halbe Million Euro zu verteuern, um selbst den Zuschlag für den Auftrag zu bekommen. Die Fahnder hatten später bei der Durchsuchung darüber hinaus noch Unterlagen und Dateien gefunden, die belegen sollen, dass Großmann bei Abrechnungen die Flughafengesellschaft mehrfach betrogen hatte. Was hat er dafür bekommen? Das Amtsgericht Cottbus hat ihn zu einer Bewährungsstrafe von einem Jahr und einer Zahlung von 200.000 Euro verurteilt. Und Großmann ließ über seine PR die Nachricht verlautbaren, er akzeptiere den Strafbefehl, weil „damit ein voraussichtlich sehr langwieriges Verfahren vermieden wird.“ Wirklich sehr „großzügig“ von ihm.

Wer den Schaden hat

Liest man sich die Begründungen der Richter darauf durch, warum sie eine bestimmte Entscheidung getroffen haben, dann wird man durch die Lektüre oft irritiert. So zum Beispiel im Fall von Lothar Kramm, dem ehemaligen Finanzvorstand der Berliner Stadtreinigung. Hier begründete der Richter am Landgericht Berlin seine Entscheidung, als er Kramm Mitte 2012 vom Vorwurf der Bestechlichkeit und Geheimnisverrat freisprach: Es seien keine Geheimnisse gewesen, sondern eher „minderwertige Informationen“, die niemandem Schaden zugefügt hätten. Außerdem habe es keine „Unrechtsvereinbarung“ gegeben. So hätte Kramm weder ein solches Papier unterschrieben noch „Einfluss auf das Ausschreibungsverfahren genommen“ (hinterlässt jemand gerne etwas Schriftliches, wenn er das macht?). Wettbewerbsvorteile zu kaufen, sei „nicht per se rechtswidrig“, erklärte der Richter. Dazu müsse es eine „messbare Gefährdung“, also ein Schaden für den Geheimnisinhaber entstehen. Eine interessante Sicht! Die Ermittler im Kramm-Fall fanden diese Entscheidung auch recht überraschend, weil sie zuvor eigentlich Kontakte zwischen Kramm und einem Lobbyisten eindeutig nachgewiesen zu haben glaubten. Dieser Lobbyist hat einen Bieter in der Ausschreibung beraten.

Ein anderes Beispiel wäre der Fall Bodo Schnabel, der ehemalige CEO der Comrad AG. Er wurde wegen gewerbsmäßigem Betrug, Bilanzfälschung und Insiderhandel zu sieben Jahren Haft ohne Bewährung verurteilt. Die Staatsanwaltschaft hat viel mehr gefordert. Schnabel erfand nahezu alle Geschäftsvorfälle für sein Unternehmen und hat so den Börsenwert für Comrad AG auf 1,2 Milliarden Euro getrieben. Was dann passiert war, ist klar. Was sagten die Richter dazu? Die Richter befanden es für strafmindernd, dass die Euphorie an der Börse zu Zeiten des Neuen Marktes günstige Voraussetzungen für Manipulationen und deren Erfolge schuf. Bodo Schnabel habe die Stimmung lediglich zu nutzen verstanden. Genau, die Dummen sind eben selber schuld, wenn sie das Gehirn ausschalten! Eine merkwürdige Sicht der Justiz.

Im Falle MAN-Tochter Neoman wurde die Geschäftsführerin Sabine Drzisga zu zehn Monaten Haft verurteilt sowie zur Zahlung einer Geldstrafe in höhe von 60.000 Euro. In ihrer Urteilsbegründung führten die Richter an, Drzisga habe zwar im November 2005 eine Schmiergeldzahlung in Höhe von 401.000 Euro freigegeben. Sie sei sich aber nicht bewusst gewesen, dass es sich hier um eine Schmiergeldzahlung handele (!?).

Solche überraschenden Entscheidungen und Urteilsbegründungen sind keine Ausnahme, wenn Vorstände angeklagt werden. Lesen Sie nur die Urteilsbegründung im Falle Mannesmann (siehe dazu ausführliche Fall-Analyse im Anschluss an diesen Artikel).

Null Schuldbewusstsein

Und die Vorstände? Wenn man sich zum Beispiel die späteren Interviews von Hakan Samuelsson (Ex-CEO von MAN) oder Klaus Kleinfeld (Ex-CEO von Siemens) durchliest, dann hat man nicht das Gefühl, dass sie sich auch nur im Geringsten wenigstens einer Mitschuld bewusst sind.

Jochen Großmann hat gegen seine fristlose Kündigung des BER beim Arbeitsgericht geklagt. Klaus-Rüdiger Landowsky wurde im Fall Berliner Bankengesellschaft 2007 wegen Untreue zu einem Jahr und vier Monaten auf Bewährung verurteilt. Er hat dagegen eine Verfassungsbeschwerde eingelegt. Und das Bundesverfassungsgericht hat 2010 das Urteil des Landgerichts Berlin und den Beschluss des Bundesgerichtshofs aufgehoben. Letztendlich stellte das Landgericht Berlin im Dezember 2014 das Verfahren auf Kosten der Staatskasse ein.

Sollen all diese Fälle eine Einladung dazu sein, erst einmal ein Vorstand zu werden, wenn jemand in sich eine kriminelle Kreativität verspürt? Ungemein von Vorteil wäre natürlich, wenn man dazu auch noch ein Parteiabzeichen vorweisen kann. Dann stehen die Chancen, am Ende von jedem Vorwurf von den Richtern selbst reingewaschen zu werden, ziemlich gut.

Der unerreichbare Vorstand

Die Analyse zeigt, dass man die Vorstände gar nicht um ihr Los bedauern sollte. Wenn doch etwas an die Oberfläche kommt – sie fallen weich. Ähnlich wie wir im letzten Heft durch eine Analyse der Kartellfälle vor dem Bundeskartellamt der letzten zehn Jahre nachgewiesen haben, dass zu mehr als 70 Prozent die Vorstände selbst an Kartellen beteiligt sind, stellt sich auch hier dasselbe Bild ein: wenn im Unternehmen etwas aus Compliance-Sicht falsch läuft, dann ist das von den Vorständen in vielen Fällen auch so gewollt, geht von ihnen selbst aus oder zumindest wissen sie davon. In den seltensten Fällen haben die Vorstände davon überhaupt keine Ahnung. Dann haben sie aber das Unternehmen nicht unter Kontrolle.

Diese Macht des Faktischen, die sich aus der Analyse ergeben hat, führt uns aber wieder zu einem Ergebnis: Compliance Officer haben ein Problem. Denn die Präventionsmaßnahmen, die sich auf das Tun des Vorstands richten, sind nicht vorgesehen. Und an den Aufsichtsrat dürfen sie unter Umgehung des Vorstands nicht berichten – alleine schon, weil Compliance Officer ihre Befugnisse aus den Pflichten des Vorstands ableiten. Die Stelle des Compliance Officers und alle seine Bemühungen, ein vernünftiges Compliance System im Unternehmen einzuführen, wird aber absurd in dem Moment, in dem der Vorstand eine Unternehmenspolitik verfolgt, die Compliance-Grundsätzen widerspricht.

Verbandsstrafrecht hilft nicht

Und da hilft auch nicht das vieldiskutierte Verbandsstrafrecht. Die Fälle MAN oder Siemens zeigen ja, dass sie eigentlich durch die Strafen, die man ihnen bisher auferlegt hat, genug gestraft sind. Es ist sogar zu vermuten, dass durch dieses Verbandsstrafrecht die Vorstände erst recht persönlich ungestraft davon kommen.

Denn warum sind die Richter oft gezwungen, die Verfahren einzustellen? Weil es sehr schwierig ist, den Vorständen nachzuweisen, dass sie ihre Pflichten verletzt haben. Außerdem ist der Nachweis der individuellen Pflichtverletzung beziehungsweise Verantwortung zeitintensiv und bindet viele Ressourcen. „Es kann vermutet werden, dass eine Konsequenz des Verbandsstrafrecht wäre, dass die Verfolgung der individuellen Strafbarkeit der Organe vernachlässigt wird, weil es viel einfacher ist, die objektiv vorliegende Pflichtverletzung durch das Unternehmen zu bestrafen, als nach individueller Verantwortung zu suchen“, so Mirko Haase, Präsident des Berufsverbandes der Compliance Manager (BCM). „Dem Strafbedürfnis in der Öffentlichkeit wird man dadurch gerecht, dass man hohe Strafgelder verhängt, während die Staatsanwaltschaft ihrerseits nicht in mühseliger Kleinstarbeit nachweisen muss, wer tatsächlich seine Pflichten verletzt hat.“

Und wenn ein Unternehmen erst ordentlich bestraft ist, welches Gericht macht sich dann wirklich noch die Mühe, sich die Vorstände aus eigenem Antrieb vorzuknöpfen – überlässt man dies dann nicht lieber der Haftung des Managements gegenüber den Anteilseignern? Die Beantwortung der internen Schuldfrage wird auf die bestraften Unternehmen verlagert – sollen die doch selbst in einem Schadensersatzprozess mit dem Vorstand unter sich ausmachen, wer was zu verantworten hatte.

Die Leidtragenden von alledem sind – neben den Compliance Officern – die Anteilseigner und Beschäftigten eines Unternehmens. Sie tragen die Kosten dafür, dass Entscheidung und Haftung weitgehend voneinander entkoppelt sind.